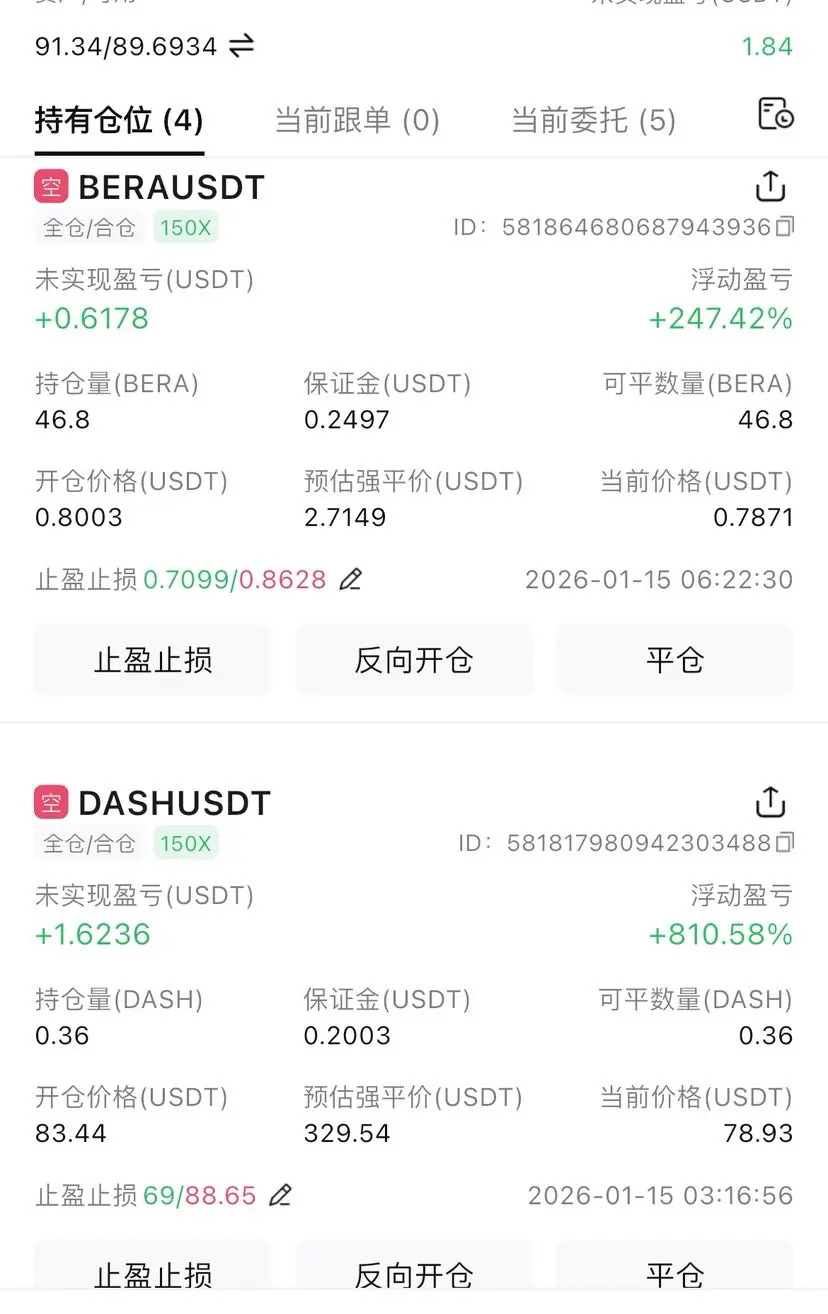

#美国消费者物价指数发布在即 $DASH $ZEC $SUI

米連邦準備制度理事会の政策転換サインが頻繁に出ている!インフレは本当に鎮静化したのか?官僚の発言とワシントンの駆け引きの背後に潜む市場リスク

米連邦準備制度理事会(FRB)はこの数日間非常に賑やかだ。官員たちが次々と発言し、下半期の政策動向に対する市場の期待を何度も更新している。

リッチモンド連銀のバルキン総裁は最初にコメントし、インフレは依然としてやや高い水準にあるものの、少なくとも再加速の兆しは見られないと述べた。続いて、アトランタ連銀のムサレム総裁はより強いシグナルを投げかけた:インフレリスクは縮小傾向にあり、彼の判断では今年下半期に2%の目標に再び近づく可能性があるという。さらに注目すべきは、彼が現在の金利水準は中立域に近づいていると考えている点だ。これはつまり、利上げサイクルはほぼ終了したと示唆している。政策は今、「増やさず減らさず」のバランスの取れた位置にある。彼の最新のインフレデータに対する評価は「励みになる」と述べており、その背後にある論理は、経済のソフトランディングの確率が上昇しているということだ。

これは良いニュースのように聞こえる。市場は一息つくはずだったが——

転機が訪れた。

アメリカ下院議長のジョンソンが突然動き出し、司法省に対してバイデン・パウエルの調査を継続するよう指示し、「清者自清」といった表現を用いた。これは典型的なワシントンの政治手法で、一石二鳥だ:世論の圧力を生み出すとともに、FRBの独立性が試されている可能性を暗示している。背後の権力争いはどれほど深いのか?誰にもわからない。しかし、このような介入が現れるだけで、市場の神経は張り詰める。FRBの決定の独立性はどれくらい持続できるのか?これが新たな悬念となっている。

市場の観点から見ると、今の状況は次の通りだ:

ポジティブなシグナル:インフレ鎮静化の傾向は安定しているように見え、FRBの政策は「様子見期」に入った可能性が高い。短期的な利下げの緊急性は高くない。

リスク要因:政治的干渉が増加しており、FRBが政策の独立性を堅持できるかどうかが新たな変数となっている。加えて、インフレデータの反復性により、予想外の上昇データが出ると、市場の期待を乱す可能性がある。

三つの大きな疑問が目の前にある:

バイデン・パウエルはこの圧力に耐えられるか?

ムサレムの「下半期に2%に戻す」約束は果たせるのか?それとも現状のデータに基づく一厳願望に過ぎないのか?

もしワシントンが継続的にFRBに圧力をかけ続けた場合、市場の政策に対する信頼は揺らぐのか?

要するに、この米連邦準備制度の大劇は、金利の動向、資産配分、そして暗号通貨市場の流動性予測を左右する。インフレは本当に鎮静化したのか、それともデータ修正後に再び反発するのか?バイデン・パウエルの発言力はどれほど強いのか?これらの問いの答えは、今年下半期の市場のリズムに直接影響を与える。

米連邦準備制度理事会の政策転換サインが頻繁に出ている!インフレは本当に鎮静化したのか?官僚の発言とワシントンの駆け引きの背後に潜む市場リスク

米連邦準備制度理事会(FRB)はこの数日間非常に賑やかだ。官員たちが次々と発言し、下半期の政策動向に対する市場の期待を何度も更新している。

リッチモンド連銀のバルキン総裁は最初にコメントし、インフレは依然としてやや高い水準にあるものの、少なくとも再加速の兆しは見られないと述べた。続いて、アトランタ連銀のムサレム総裁はより強いシグナルを投げかけた:インフレリスクは縮小傾向にあり、彼の判断では今年下半期に2%の目標に再び近づく可能性があるという。さらに注目すべきは、彼が現在の金利水準は中立域に近づいていると考えている点だ。これはつまり、利上げサイクルはほぼ終了したと示唆している。政策は今、「増やさず減らさず」のバランスの取れた位置にある。彼の最新のインフレデータに対する評価は「励みになる」と述べており、その背後にある論理は、経済のソフトランディングの確率が上昇しているということだ。

これは良いニュースのように聞こえる。市場は一息つくはずだったが——

転機が訪れた。

アメリカ下院議長のジョンソンが突然動き出し、司法省に対してバイデン・パウエルの調査を継続するよう指示し、「清者自清」といった表現を用いた。これは典型的なワシントンの政治手法で、一石二鳥だ:世論の圧力を生み出すとともに、FRBの独立性が試されている可能性を暗示している。背後の権力争いはどれほど深いのか?誰にもわからない。しかし、このような介入が現れるだけで、市場の神経は張り詰める。FRBの決定の独立性はどれくらい持続できるのか?これが新たな悬念となっている。

市場の観点から見ると、今の状況は次の通りだ:

ポジティブなシグナル:インフレ鎮静化の傾向は安定しているように見え、FRBの政策は「様子見期」に入った可能性が高い。短期的な利下げの緊急性は高くない。

リスク要因:政治的干渉が増加しており、FRBが政策の独立性を堅持できるかどうかが新たな変数となっている。加えて、インフレデータの反復性により、予想外の上昇データが出ると、市場の期待を乱す可能性がある。

三つの大きな疑問が目の前にある:

バイデン・パウエルはこの圧力に耐えられるか?

ムサレムの「下半期に2%に戻す」約束は果たせるのか?それとも現状のデータに基づく一厳願望に過ぎないのか?

もしワシントンが継続的にFRBに圧力をかけ続けた場合、市場の政策に対する信頼は揺らぐのか?

要するに、この米連邦準備制度の大劇は、金利の動向、資産配分、そして暗号通貨市場の流動性予測を左右する。インフレは本当に鎮静化したのか、それともデータ修正後に再び反発するのか?バイデン・パウエルの発言力はどれほど強いのか?これらの問いの答えは、今年下半期の市場のリズムに直接影響を与える。