Les banques numériques ne se consacrent plus aux activités bancaires traditionnelles ; la véritable source de valeur réside aujourd’hui dans les stablecoins et la vérification d’identité.

Où se dirige la véritable valeur des banques numériques ?

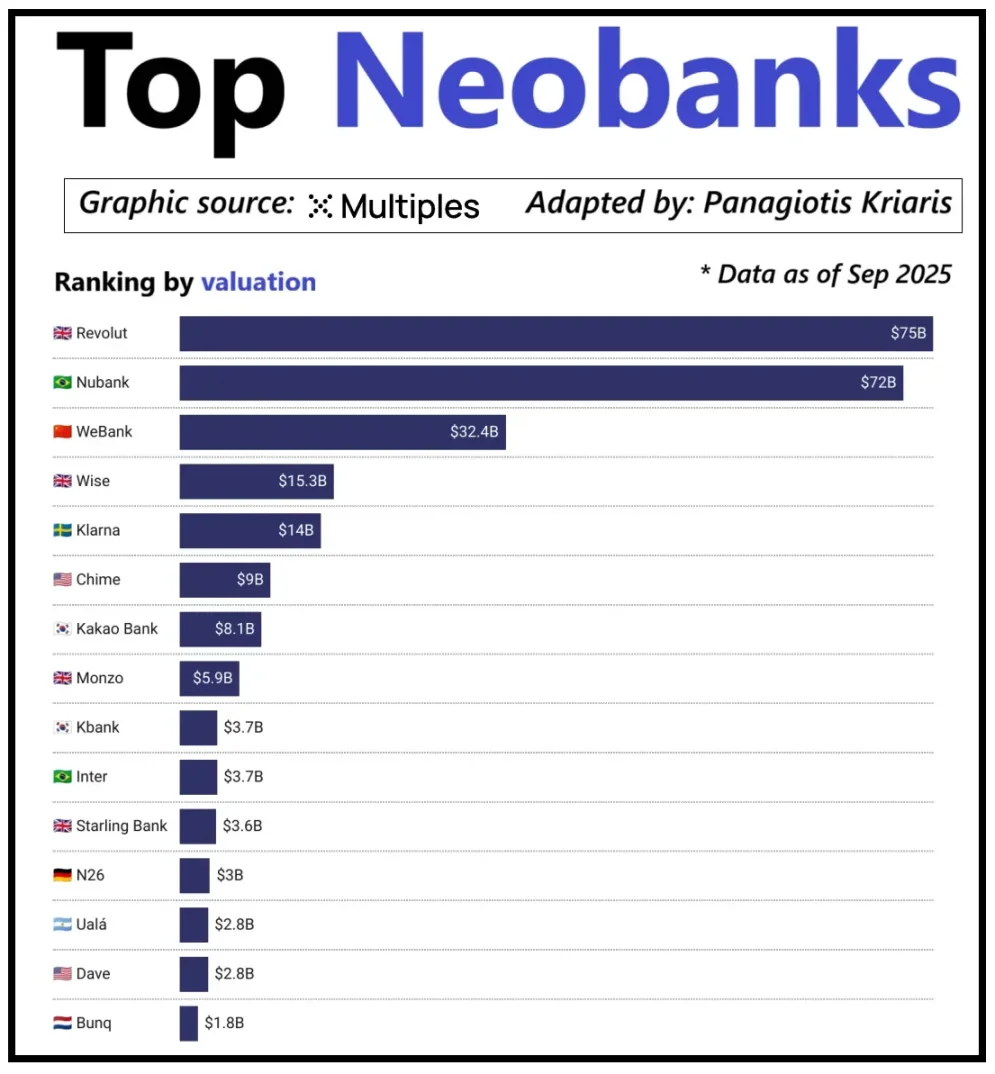

À l’échelle mondiale, la valorisation des principales banques numériques repose non seulement sur le nombre d’utilisateurs, mais surtout sur leur capacité à générer des revenus par utilisateur. Revolut en est l’exemple type : elle compte moins d’utilisateurs que Nubank au Brésil, mais sa valorisation a dépassé celle de Nubank. L’enjeu clé réside dans la diversification des sources de revenus de Revolut, qui couvrent le change, le trading de titres, la gestion de patrimoine et les services premium. À l’inverse, l’expansion de Nubank dépend principalement des revenus de crédit et d’intérêts, et non des commissions sur cartes. En Chine, WeBank a adopté une stratégie singulière, axée sur un contrôle extrême des coûts et une intégration poussée à l’écosystème Tencent pour soutenir sa croissance.

Valorisation des principales banques numériques émergentes

Les banques numériques crypto arrivent aujourd’hui à un tournant comparable. Le modèle « wallet + carte bancaire » n’est plus une stratégie différenciante : tout fournisseur peut lancer ces services aisément. Ce qui distingue réellement les plateformes, c’est leur stratégie de monétisation : certaines perçoivent des intérêts sur les soldes utilisateurs, d’autres tirent profit des flux de paiements en stablecoins, et quelques-unes misent sur l’émission et la gestion de stablecoins, la source de revenus la plus stable et prévisible du secteur.

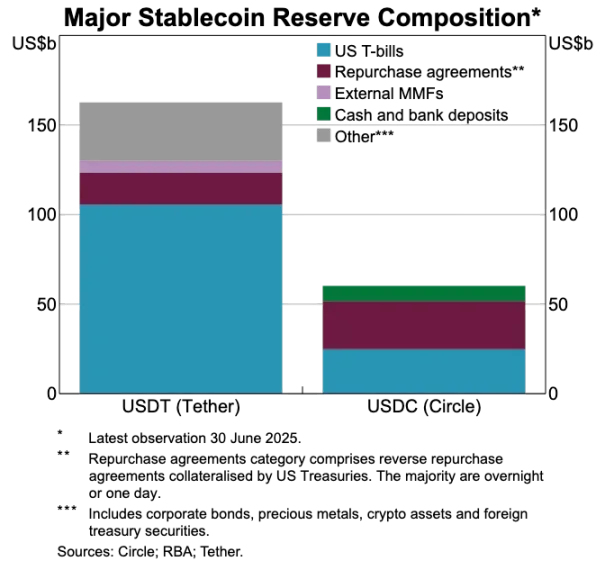

Cela explique la montée en puissance des stablecoins. Pour les stablecoins adossés à des réserves, les profits proviennent de l’investissement des réserves en obligations d’État à court terme ou en équivalents de trésorerie, les intérêts revenant à l’émetteur du stablecoin — et non aux banques numériques qui se limitent à proposer la détention ou l’utilisation de stablecoins. Ce modèle de profit n’est pas spécifique aux crypto-actifs : dans la finance traditionnelle, les banques numériques ne perçoivent pas non plus d’intérêts sur les dépôts — ce sont les banques partenaires dépositaires qui les encaissent. Les stablecoins rendent ce modèle de « séparation du rendement » encore plus transparent et concentré : l’entité détenant les obligations d’État ou la trésorerie perçoit les intérêts, tandis que les applications orientées utilisateur se concentrent sur l’acquisition et l’expérience client.

À mesure que l’adoption des stablecoins progresse, une tension se dessine : les plateformes qui favorisent la croissance utilisateur, l’appariement des transactions et la confiance bénéficient rarement du revenu généré par les réserves. Ce déficit pousse les entreprises à s’intégrer verticalement — en allant au-delà des outils front-end pour contrôler la conservation et la gestion des fonds.

C’est la raison pour laquelle des sociétés comme Stripe et Circle accélèrent leur stratégie stablecoin. Elles ne se contentent plus de distribuer des stablecoins, mais investissent dans le règlement et la gestion des réserves, qui sont les principaux centres de profit. Stripe, par exemple, a lancé sa propre blockchain, Tempo, spécifiquement conçue pour des transferts de stablecoins instantanés et à faible coût. Plutôt que de s’appuyer sur Ethereum ou Solana, Stripe a développé ses propres canaux de transaction, maîtrisant ainsi le règlement, les frais et le débit pour une rentabilité renforcée.

Circle suit une approche similaire : il a développé Arc, un réseau de règlement dédié à l’USDC. Avec Arc, les institutions peuvent transférer de l’USDC instantanément, sans congestion sur les chaînes publiques ni frais élevés. En pratique, Arc constitue un back-end USDC indépendant, libérant Circle des contraintes des infrastructures externes.

La confidentialité constitue un autre moteur majeur. Comme l’explique Prathik dans Making Blockchains Great Again, les chaînes publiques enregistrent chaque transfert de stablecoin sur un registre ouvert. Si cela correspond à la logique de la finance ouverte, cela génère des risques pour la paie, les paiements fournisseurs et la gestion de trésorerie, où montants, contreparties et modalités de paiement relèvent d’informations sensibles.

En pratique, la transparence des chaînes publiques permet à des tiers de reconstituer la situation financière d’une entreprise via des explorateurs blockchain et des outils d’analyse. Arc permet toutefois aux transferts institutionnels d’USDC d’être réglés hors chaîne, préservant la rapidité du règlement tout en garantissant la confidentialité des transactions.

Comparaison des réserves d’actifs : USDT vs. USDC

Les stablecoins bouleversent l’ancien système de paiement

Si les stablecoins constituent le moteur de valeur principal, les systèmes de paiement historiques apparaissent de plus en plus obsolètes. Aujourd’hui, les flux de paiement impliquent de nombreux intermédiaires : les passerelles d’acquisition agrègent les fonds, les processeurs routent les transactions, les réseaux de cartes autorisent, et les banques des deux parties assurent le règlement. Chaque étape ajoute des coûts et des délais.

Les stablecoins suppriment toute cette chaîne. Les transferts n’exigent ni réseau de cartes, ni acquéreur, ni fenêtre de règlement par lots : ils sont directs, peer-to-peer, et instantanés sur le réseau sous-jacent. Cela change la donne pour les banques numériques : si les utilisateurs peuvent transférer des fonds instantanément ailleurs, ils n’accepteront plus des transferts internes lents et coûteux. Les banques numériques doivent donc intégrer en profondeur les rails stablecoin ou risquer de devenir le maillon le plus lent de la chaîne de paiement.

Ce changement transforme le modèle économique des banques numériques. Traditionnellement, elles percevaient des commissions régulières sur les transactions par carte, car les réseaux de paiement contrôlaient les flux. Dans un univers dominé par les stablecoins, cette marge disparaît : les transferts stablecoin peer-to-peer sont sans frais, plaçant les banques numériques dépendantes des revenus de carte dans une compétition à marge nulle.

En conséquence, les banques numériques évoluent du statut d’émetteur de cartes à celui de routeur de paiements. À mesure que les paiements migrent des cartes vers les stablecoins, les banques numériques doivent devenir les nœuds centraux des flux de stablecoins. Celles qui sauront gérer efficacement ces transactions prendront la tête du marché : une fois qu’un utilisateur adopte une plateforme comme canal de transfert par défaut, il est peu probable qu’il en change.

L’identité devient le nouveau standard du compte

À mesure que les stablecoins rendent les paiements plus rapides et moins coûteux, la vérification d’identité devient le prochain point de friction majeur. Dans la finance traditionnelle, l’identité est traitée séparément : les banques collectent des documents, stockent les données et effectuent des vérifications d’antécédents. Mais pour les transferts instantanés via wallet, chaque transaction dépend d’un système d’identité fiable — sans cela, conformité, lutte anti-fraude et gestion des droits s’avèrent impossibles.

C’est pourquoi identité et paiements convergent. Le marché s’éloigne des KYC fragmentés et propres à chaque plateforme, au profit de systèmes d’identité portables, interopérables et transfrontaliers.

Ce changement est déjà en cours en Europe, avec le déploiement du portefeuille d’identité numérique européen. Plutôt que d’exiger de chaque banque ou application une vérification d’identité, l’UE a créé un portefeuille d’identité adossé à l’État pour tous les résidents et entreprises. Ce portefeuille stocke les identités, les attestations certifiées (âge, résidence, licences, données fiscales), prend en charge la signature électronique et intègre des fonctionnalités de paiement. Les utilisateurs peuvent vérifier leur identité, partager sélectivement des informations et payer — le tout dans un processus unifié.

Si le portefeuille d’identité numérique européen s’impose, l’architecture bancaire de l’Europe sera profondément restructurée : l’identité remplacera le compte bancaire comme porte d’entrée principale aux services financiers. L’identité deviendra un bien public, réduisant l’écart entre banques traditionnelles et banques numériques — sauf si ces dernières parviennent à développer des services à valeur ajoutée sur ce socle de confiance.

L’industrie crypto évolue dans la même direction. Les projets d’identité on-chain sont en développement depuis plusieurs années. S’il n’existe pas encore de solution parfaite, tous visent à permettre aux utilisateurs de prouver leur identité ou certains faits sans être liés à une seule plateforme.

Quelques exemples représentatifs :

- Worldcoin : création d’un système mondial de preuve d’unicité humaine, vérifiant l’identité sans exposer la vie privée.

- Gitcoin Passport : agrège réputation et attestations pour limiter les risques d’attaques Sybil dans la gouvernance et les récompenses.

- Polygon ID, zkPass et frameworks ZK-proof : permettent de prouver un fait sans révéler la donnée sous-jacente.

- Ethereum Name Service (ENS) + attestations hors chaîne : permettent aux wallets d’afficher non seulement des soldes mais aussi des identités sociales et des attributs de vérification.

L’objectif commun est limpide : permettre aux utilisateurs de prouver leur identité ou des faits de manière autonome, avec des attestations non verrouillées sur une seule plateforme. Cette logique rejoint la vision européenne : un justificatif qui suit l’utilisateur d’une application à l’autre, éliminant les vérifications répétées.

Cette tendance va également transformer l’activité des banques numériques. Aujourd’hui, elles considèrent l’identité comme un point de contrôle : l’inscription et la vérification créent des comptes liés à la plateforme. Lorsque l’identité devient portable, les banques numériques deviennent de simples prestataires connectés à des systèmes d’identité de confiance. Cela fluidifie l’onboarding, réduit les coûts de conformité et limite les vérifications redondantes — faisant du wallet crypto, et non du compte bancaire, le détenteur central des actifs et de l’identité.

Perspectives : tendances clés

En résumé, les anciens piliers de la banque numérique perdent de leur force : base utilisateur, cartes bancaires ou interfaces raffinées ne constituent plus des avantages concurrentiels. La véritable différenciation repose désormais sur trois axes : le moteur de profit, les rails de transfert de fonds et le système d’identité choisi par la banque numérique. Toutes les autres fonctionnalités vont converger et devenir interchangeables.

Les gagnants ne seront pas de simples banques traditionnelles allégées, mais des systèmes financiers centrés sur le wallet. Ils s’appuieront sur un moteur de profit central, qui détermine leur marge et leur positionnement sur le marché. Ces moteurs se déclinent en trois catégories :

Banques numériques à rendement d’intérêt

Ces plateformes s’imposent comme le lieu privilégié pour stocker des stablecoins. En agrégeant des soldes importants, elles perçoivent des intérêts sur les stablecoins, des rendements on-chain, du staking et du restaking — sans avoir besoin d’une large base utilisateur. Leur avantage : la détention d’actifs est plus rentable que leur mouvement. Ces banques prennent l’apparence d’applications grand public mais sont en réalité des plateformes d’épargne modernes, offrant une expérience « déposer et gagner » fluide.

Banques numériques axées sur les flux de paiement

Ces plateformes prospèrent grâce au volume de transactions. Elles deviennent le canal principal pour les paiements en stablecoins, s’intègrent profondément aux commerçants, à la conversion fiat-crypto et aux paiements transfrontaliers. À l’image des géants mondiaux du paiement, elles réalisent de faibles marges par transaction mais compensent par l’échelle. Leur barrière à l’entrée : l’habitude des utilisateurs et la fiabilité — être la référence pour transférer de l’argent.

Banques numériques infrastructure stablecoin

Il s’agit du segment le plus profond et le plus rentable. Ces banques ne se contentent pas de déplacer des stablecoins : elles cherchent à contrôler l’émission ou l’infrastructure sous-jacente, couvrant émission, rachat, gestion des réserves et règlement. Le potentiel de profit est maximal ici, car contrôler les réserves, c’est contrôler le rendement. Ces banques allient fonctionnalités grand public et ambitions infrastructurelles, évoluant vers des réseaux financiers complets, bien au-delà de la simple application.

En résumé, les banques à rendement d’intérêt gagnent sur les dépôts, celles axées sur les paiements sur les transferts, et les banques infrastructure sur chaque action.

Je m’attends à ce que le marché se scinde en deux : d’un côté, des plateformes orientées grand public intégrant l’infrastructure existante, offrant simplicité mais peu de fidélisation ; de l’autre, des agrégateurs de valeur axés sur l’émission de stablecoins, le routage des transactions, le règlement et l’intégration de l’identité.

Ces derniers ne seront plus de simples applications — ils deviendront des fournisseurs d’infrastructures à l’interface grand public, avec une fidélisation accrue, s’imposant comme la colonne vertébrale des flux de valeur on-chain.

Déclaration :

- Cet article est reproduit depuis [Foresight News], avec droits d’auteur appartenant à l’auteur original [Vaidik Mandloi]. Pour toute question relative à cette republication, veuillez contacter l’équipe Gate Learn, qui traitera rapidement la demande conformément aux procédures établies.

- Avertissement : Les opinions exprimées dans cet article sont celles de l’auteur et ne constituent pas des conseils en investissement.

- Les autres versions linguistiques de cet article sont traduites par l’équipe Gate Learn. Sans mention de Gate, la reproduction, la distribution ou le plagiat de la traduction sont interdits.

Articles Connexes

Explication approfondie de Yala: Construction d'un agrégateur de rendement DeFi modulaire avec la stablecoin $YU comme moyen.

Qu'est-ce que Stablecoin ?

Qu'est-ce que l'USDe ? Découvrez les multiples méthodes de gain de l'USDe

Nouveau stablecoin USDT0 de Tether : en quoi est-il différent de l'USDT ?

Qu'est-ce que les opérations de carry trade et comment fonctionnent-elles?