Eagle Eye

#BOJRateHikesBackontheTable

摩根大通预计日本银行在2025年可能加息两次,最终在2026年底将政策利率推升至1.25%,这是全球宏观格局的重大转变。数十年来,日本的超宽松货币政策使日元成为世界上最便宜的融资货币之一。这种廉价的流动性并未局限于日本,而是流入全球市场,支持股票、债券,以及越来越多的高贝塔资产如加密货币。随着日本逐步正常化政策,其影响远远超出国内市场。

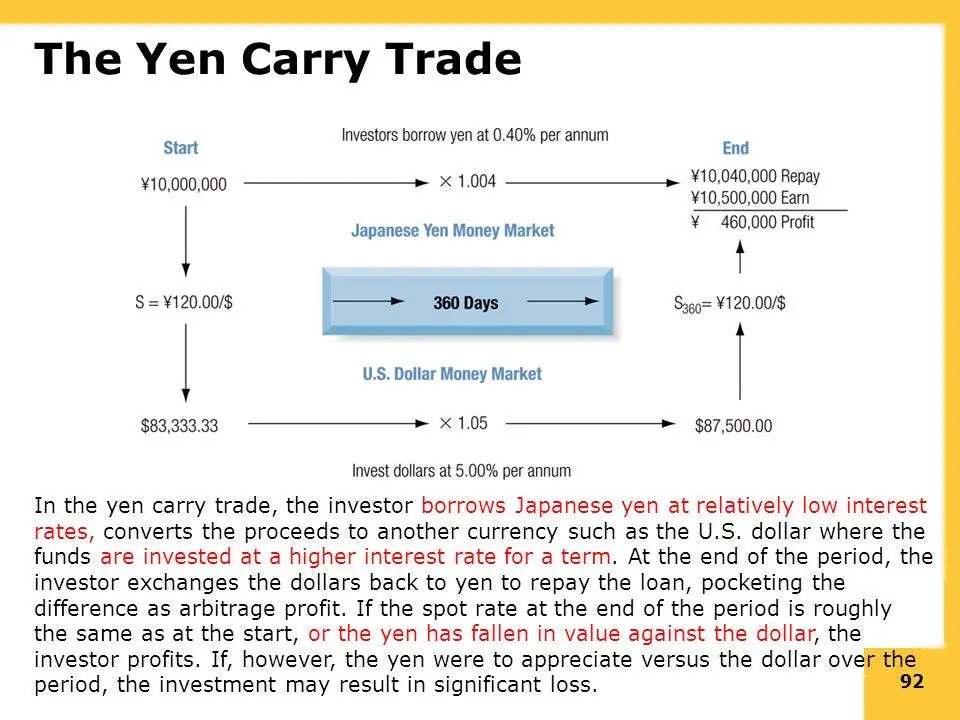

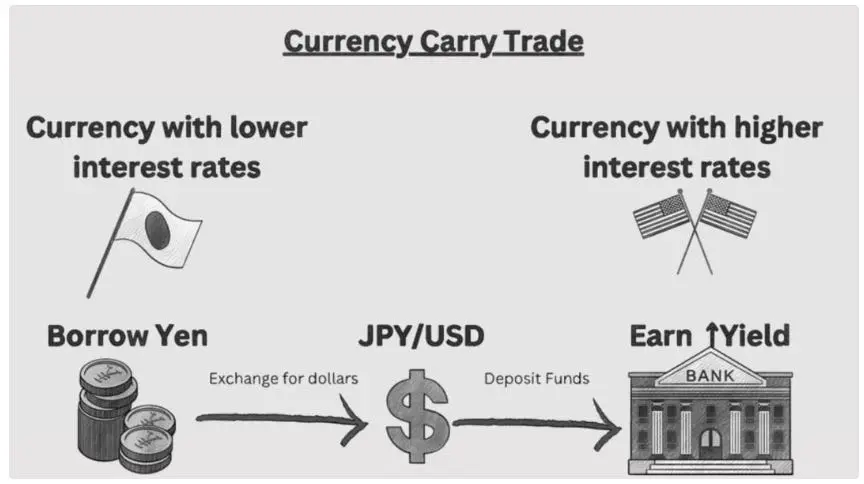

日本利率的上升直接影响日元流动性,而日元流动性一直是全球风险偏好的一项重要支柱。许多机构投资者和宏观基金历来以低成本借入日元,并将资金投入到其他高收益资产中。这种动态被称为日元套息交易,帮助维持全球市场的杠杆和风险偏好。如果借入日元变得更昂贵,或者对进一步收紧的预期加快,这些仓位可能开始解除,迫使投资者减少对风险资产(包括加密货币)的敞口。

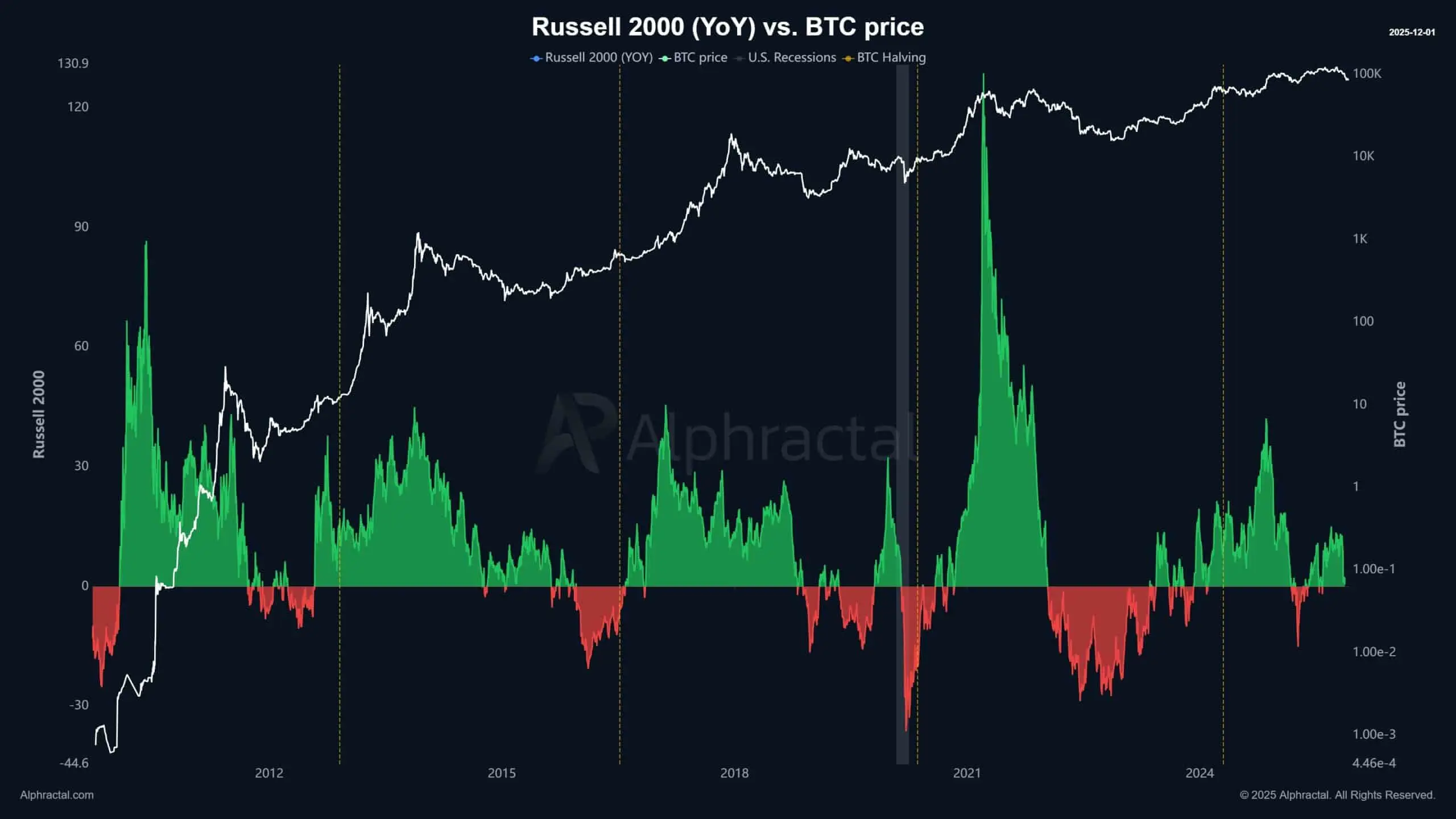

对于加密市场而言,这很重要,因为流动性往往比叙事更关键。日元融资条件的变化可能会减少廉价杠杆的可用性,尤其是在投机活动集中的边际区域。如果套息交易显著解除,可能导致全球流动性收紧、波动性增加,以及周期性的风险偏好下降,从而对比特币和山寨币都构成压力。历史上,融资成本的突然变化往往会引发剧烈但快速的回调,尤其是在高度依赖动量和杠杆的资产中。

话虽如此,情况并非完全单向。即使利率上升,日元的汇率行为也至关重要。如果日元保持结构性疲软,尽管名义利率上升,套息交

摩根大通预计日本银行在2025年可能加息两次,最终在2026年底将政策利率推升至1.25%,这是全球宏观格局的重大转变。数十年来,日本的超宽松货币政策使日元成为世界上最便宜的融资货币之一。这种廉价的流动性并未局限于日本,而是流入全球市场,支持股票、债券,以及越来越多的高贝塔资产如加密货币。随着日本逐步正常化政策,其影响远远超出国内市场。

日本利率的上升直接影响日元流动性,而日元流动性一直是全球风险偏好的一项重要支柱。许多机构投资者和宏观基金历来以低成本借入日元,并将资金投入到其他高收益资产中。这种动态被称为日元套息交易,帮助维持全球市场的杠杆和风险偏好。如果借入日元变得更昂贵,或者对进一步收紧的预期加快,这些仓位可能开始解除,迫使投资者减少对风险资产(包括加密货币)的敞口。

对于加密市场而言,这很重要,因为流动性往往比叙事更关键。日元融资条件的变化可能会减少廉价杠杆的可用性,尤其是在投机活动集中的边际区域。如果套息交易显著解除,可能导致全球流动性收紧、波动性增加,以及周期性的风险偏好下降,从而对比特币和山寨币都构成压力。历史上,融资成本的突然变化往往会引发剧烈但快速的回调,尤其是在高度依赖动量和杠杆的资产中。

话虽如此,情况并非完全单向。即使利率上升,日元的汇率行为也至关重要。如果日元保持结构性疲软,尽管名义利率上升,套息交

BTC-1.26%