Gate ETF 杠杆代币解析:趋势行情中高效放大收益的交易工具

Gate ETF 杠杆代币是一种无需保证金、无强平风险的杠杆型交易工具,专为趋势行情设计。本文系统解析 Gate ETF 杠杆代币的运作机制、适用场景与潜在风险,帮助投资者更理性地使用 ETF 类杠杆产品。为什么市场越来越关注 ETF 杠杆代币?

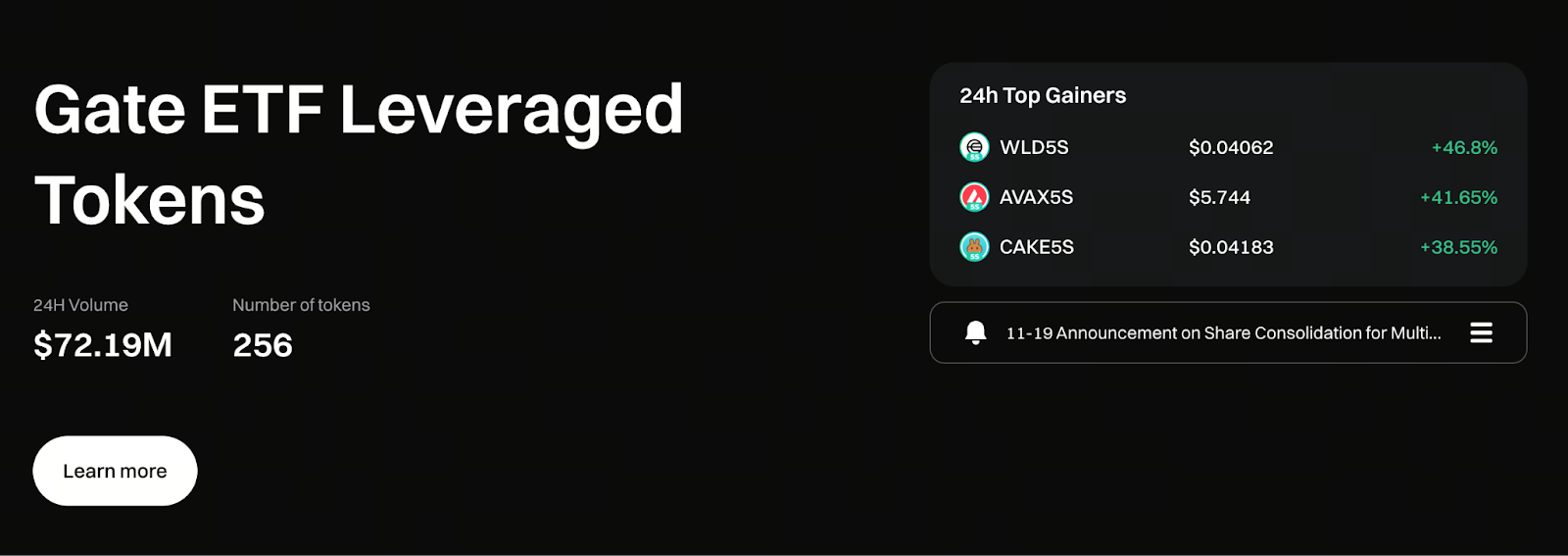

图:https://www.gate.com/leveraged-etf

在加密市场中,许多交易者希望放大趋势收益,却又不愿意频繁管理合约仓位、保证金和爆仓风险。正是在这种需求下,ETF 杠杆代币逐渐成为一种被广泛使用的衍生产品。

Gate 推出的 ETF 杠杆代币,本质上是一种将杠杆合约策略代币化的产品。用户不需要直接参与永续合约交易,只需像买卖普通代币一样,即可获得放大后的价格波动收益。

这类产品尤其受到以下用户群体关注:

- 想参与趋势行情但不熟悉合约机制的交易者

- 希望短期放大收益、但不想承担强平风险的用户

- 用于波段交易、事件行情或短线趋势捕捉的投资者

Gate ETF 杠杆代币的核心运作机制

Gate ETF 杠杆代币通过后台的合约仓位来实现杠杆效果。每一种杠杆代币都对应一个固定的目标杠杆倍数,例如 3 倍或 5 倍。

当标的资产价格发生变化时,代币净值会按目标杠杆比例放大或缩小。例如:

- 在上涨趋势中,做多型 ETF 杠杆代币的涨幅通常明显高于现货;

- 在下跌趋势中,做空型 ETF 杠杆代币同样能放大跌幅收益。

为了维持稳定的杠杆倍数,Gate 会对底层仓位进行自动调仓。这意味着用户无需手动操作仓位,也不需要关注保证金比例。

无强平机制:ETF 杠杆代币的关键特点

与传统合约交易相比,Gate ETF 杠杆代币最大的区别在于:不存在强制平仓(爆仓)机制。

在合约交易中,如果行情剧烈波动,保证金不足可能导致仓位被强平。而 ETF 杠杆代币通过净值管理和自动调仓机制,避免了“瞬间归零”的风险。

需要注意的是,“无强平”并不等于“无风险”。在行情反复震荡或频繁反转时,ETF 杠杆代币的净值可能持续被削弱。

因此,这类产品并不适合长期持有,更适合顺应明确趋势。

趋势行情中的复利效应

在单边行情中,Gate ETF 杠杆代币往往能展现出明显的“复利特性”。

当市场连续上涨或下跌时,自动调仓机制会不断调整底层仓位,使得收益在连续波动中被放大。这也是为什么许多交易者将 ETF 杠杆代币视为“趋势放大器”。

在以下行情环境中,这种优势尤为明显:

- 加密市场出现明确方向性突破

- 宏观或行业利好引发持续上涨

- 利空消息导致持续回调行情

但在横盘或剧烈震荡阶段,频繁的调仓反而可能侵蚀净值。

管理费与净值损耗:需要理性看待的成本

Gate ETF 杠杆代币通过每日收取固定管理费来维持产品运作。这一费用会体现在代币净值中,而不是单独扣除。

长期持有时,需要注意两点:

- 一是管理费会随着时间推移持续影响净值;

- 二是在无明显趋势的行情中,波动损耗可能放大成本影响。

因此,ETF 杠杆代币更适合被当作交易工具,而非长期投资资产。

如何更合理地使用 Gate ETF 杠杆代币?

在实际操作中,理性使用 ETF 杠杆代币尤为重要。

更合适的使用方式包括:

- 在趋势初期或趋势确认后介入

- 配合止盈止损进行波段操作

- 将其作为现货或其他策略的补充工具

不建议在不明方向或极端震荡行情中频繁交易,更不建议将全部资金集中在单一杠杆代币上。

Gate ETF 杠杆代币在当前市场中的定位

随着市场对高杠杆加密 ETF 的监管趋严,平台型 ETF 杠杆代币成为交易者获取杠杆收益的重要替代方案。

Gate 的 ETF 杠杆代币在设计上更偏向交易效率与风险控制之间的平衡:既保留了杠杆放大收益的优势,又降低了操作复杂度。

在当前波动频繁、趋势切换加快的加密市场中,这类产品将继续扮演“短期趋势工具”的角色。

结语

Gate ETF 杠杆代币并不是适合所有人的投资产品,但在趋势行情中,它确实是一种高效率的收益放大工具。

理解其运作机制、清楚适用场景、合理控制仓位,是使用 ETF 杠杆代币的关键前提。只有在充分认知风险的基础上,杠杆工具才能真正发挥其价值。

相关文章

Gate BTC 挖矿:质押 BTC,轻松每日赚取链上收益

ETF 助力 Nasdaq Turns Positive in 2025:捕捉科技浪潮红利

2025 年房屋税新政全面解析 — 政策变化与纳税人应对策略

纳斯达克 100 指数最新动态与投资策略