Від AI до Labubu, від золота до криптовалюти: чому спекулятивні бульбашки з'являються у всіх сферах

За два місяці до відомого обвалу ринку “Чорний понеділок”, який спричинив Велику депресію, економіст з Массачусетсу Роджер Бабсон занепокоївся стрімким зростанням кількості роздрібних інвесторів, що брали кредити для спекуляцій акціями. У своїй промові він попередив: “Наближається крах, і він буде значним.” Ринок одразу просів на 3%, і це падіння отримало назву “Babson Break”. Проте, як описує Ендрю Росс Соркін у книзі *1929: The Inside Story of Wall Street’s Worst Crash and How It Destroyed a Nation*, ринок швидко “відкинув похмурий прогноз Бабсона” у наступні тижні. Оптимізм щодо нових масових товарів — радіо та автомобілів — сприяв відновленню, і “креативні” інвестори знову отримали перевагу.

Сьогодні багато “пророків апокаліпсису” висловлюють аналогічні застереження щодо штучного інтелекту (AI), зокрема через високі оцінки публічних і приватних технологічних компаній та їхню гонитву за штучним загальним інтелектом (AGI). AGI — це системи, здатні виконувати майже всі людські завдання або навіть перевершувати людські можливості. Аналітична компанія Omdia прогнозує, що технологічні компанії до 2030 року витрачатимуть майже 1,6 трлн доларів щорічно на дата-центри. Ажіотаж навколо AI досяг піку, але прибутковість цієї технології досі залишається спекулятивною, що збиває з пантелику багатьох прагматичних інвесторів. Проте, як і сто років тому, FOMO — страх упустити наступний прорив — змушує компанії ігнорувати ці “попередження про кінець світу”. Аналітик Центру публічного підприємництва Адвайт Арун порівнює це з грою Mad Libs: “Компанії вірять, що сміливі технології вирішать всі проблеми.” У нещодавньому звіті, який повторює занепокоєння Бабсона, *It’s Either a Bubble or Nothing*, Арун поставив під сумнів фінансування дата-центрів і зазначив: “Ми однозначно перебуваємо в періоді ірраціонального оптимізму.”

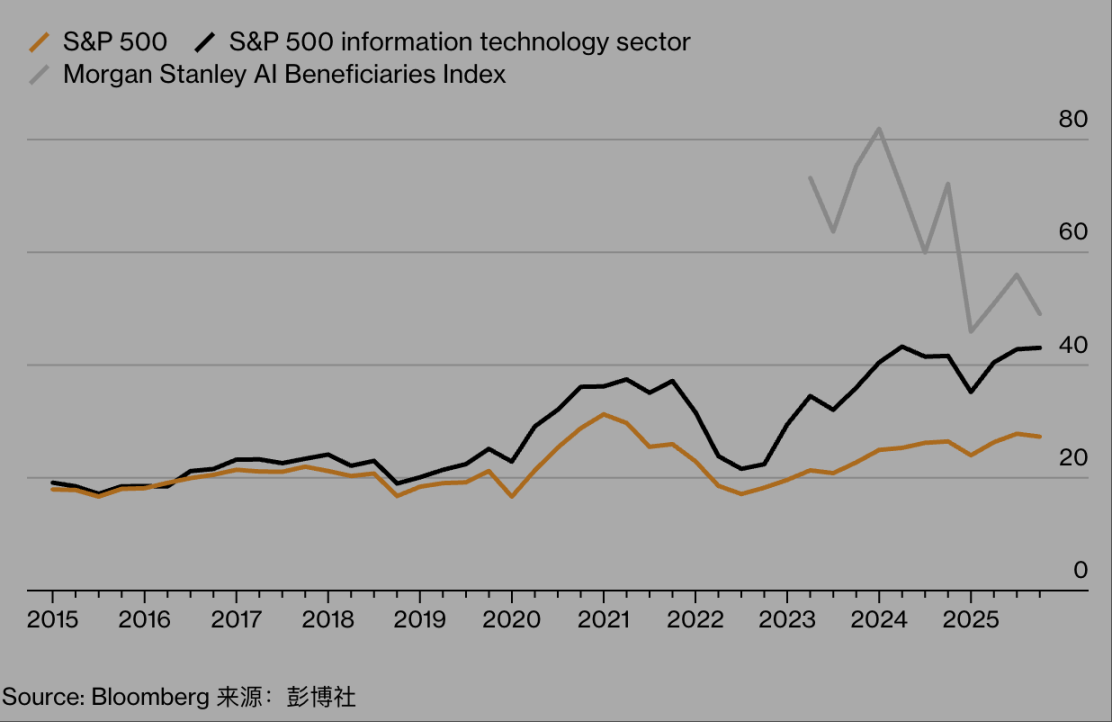

Технологічні акції зростають:

Джерело: Bloomberg

(Графік відстежує три індекси — S&P 500, S&P 500 Information Technology sector і Morgan Stanley AI Beneficiaries Index. Він показує, як з 2015 по 2025 роки AI-акції на ринку США спершу стрімко зростали на хвилі спекуляцій, потім падали після спаду “бульбашки”, відхиляючись від широкого ринку та традиційних технологічних секторів. Це ілюструє спекулятивний ажіотаж навколо AI і ризики подальшого спаду.)

Журналісти зазвичай не обговорюють, чи переоцінені певні ресурси чи технології. Я не займаю чіткої позиції щодо того, чи ми у “бульбашці AI”, але підозрюю, що саме питання надто вузьке. Якщо “спекулятивна бульбашка” — це коли вартість активу відривається від фундаментальної основи і зростає нестійко, то бульбашки є всюди, надуваючись і здуваючись одночасно.

Борге Бренде, CEO Світового економічного форуму, звертає увагу на потенційні бульбашки у золоті та державних облігаціях. Він нещодавно відзначив, що глобальний борг зараз на найвищому рівні з часів Другої світової війни; станом на 12 грудня ціна золота зросла майже на 64% за рік. Багато професіоналів фінансового ринку також бачать бульбашку у приватному кредитуванні. Це ринок обсягом $3 трлн, де великі інвестори надають позики — часто для будівництва AI-дата-центрів — поза суворим регулюванням банків, і він залишається майже нерегульованим. Джеффрі Гандлах, засновник і CEO DoubleLine Capital, нещодавно назвав це непрозоре кредитування “junk lending” (ризикове кредитування) у подкасті Odd Lots Bloomberg. CEO JPMorgan Джеймі Даймон назвав це “спусковим механізмом фінансових криз”.

Найбільші спотворення виникають на ринках, де “внутрішню вартість важко оцінити”. Наприклад, з січня по 6 жовтня ринкова капіталізація Bitcoin зросла на $636 млрд, але до 12 грудня не лише втратила ці здобутки, а й впала ще нижче. За даними Blockworks, криптомедіакомпанії, обсяг торгівлі “meme coins” — токенами, створеними на честь інтернет-мемів — у січні досяг $170 млрд, а у вересні впав до $19 млрд. Найбільше падіння показали TRUMP і MELANIA — два токени, запущені членами Першої сім’ї США перед інавгурацією, які з 19 січня втратили у вартості 88% і 99% відповідно.

Багато інвесторів у ці криптовалюти не оцінюють їхню здатність створювати довгострокову цінність для акціонерів чи суспільства, як це роблять із прибутковими компаніями, а просто женуться за можливостями “швидко розбагатіти”. Їхній підхід до криптовалют схожий на азартну гру у казино Лас-Вегаса.

Інвестори — особливо ті, хто захоплюється криптовалютою, спортивними ставками та онлайн-ринками прогнозів — сприймають фінансові ринки як казино, і це, ймовірно, зумовлено демографічними змінами. За даними Harris Poll, 60% американців прагнуть стати багатими; серед поколінь Gen Z і Millennials 70% хочуть стати мільярдерами, а серед Gen X і Boomers — лише 51%. Дослідження Empower минулого року показало, що Gen Z визначає “фінансовий успіх” як річну зарплату майже $600 000 і чистий капітал $10 млн.

З TikTok, груповими чатами, Reddit і “миттєвою та невідворотною” доступністю інтернету, люди у всьому світі дізнаються про можливості заробітку одночасно. Теоретично це здається нешкідливим, але на практиці це підживлює наслідування, жорстку конкуренцію і “herd mentality” (ефект натовпу), що робить нове шоу Apple TV *Pluribus* особливо актуальним. Традиційну економіку з її складністю та різноманіттям замінила “економіка уваги”, де “всі захоплюються одним і тим самим одночасно.”

У бізнесі нинішня “колективна одержимість” — це AI; у попкультурі після “Pedro Pascal craze” (буму Педро Паскаля) ми бачили “Sydney Sweeney fever” (лихоманку Сідні Суїні) і “6-7 fever” (якщо у вас немає підлітків, погугліть). За останній рік завдяки зіркам, таким як Ліза з BLACKPINK, китайський виробник іграшок Pop Mart зробив свої “милі, але по суті непотрібні плюшеві іграшки тварин” світовим феноменом — те, що можна назвати “Labubble”.

Харчова промисловість також потрапила у “protein bubble” (білкову бульбашку): від виробників попкорну до брендів сухих сніданків — всі рекламують білковий склад, щоб залучити споживачів, які дбають про здоров’я, та користувачів GLP-1 (препарат для лікування діабету, який часто використовують для схуднення). У медіа Substack-розсилки, подкасти із зірками (наприклад, *Say More* Емі Полер і *Archetypes* Меган Маркл), а також потік “авторизованих документальних фільмів про знаменитостей” (останні на Netflix — *Becoming Eddie* про Едді Мерфі та документальний фільм про Вікторію Бекхем) також мають ознаки бульбашки. W. David Marx, автор *Status and Culture*, зазначає: “Референтна група кожного тепер глобальна, далеко за межами їхнього кола спілкування чи реального статусу. Це породжує ‘глобальні синхронні тренди’, які раніше були неможливі.”

Звісно, ризики в AI значно перевищують ризики “Labubu craze” (буму Labubu). Жодна компанія не хоче залишитися осторонь, тому кожен гігант індустрії нарощує обчислювальні потужності через “складні фінансові схеми”. Це часто включає “special purpose vehicles” (спеціалізовані компанії) — згадайте їх із фінансової кризи 2008 року? — структури, які беруть кредити для купівлі Nvidia GPU (чипів AI), що, на думку деяких експертів, можуть знецінитися швидше, ніж очікується.

Технологічні гіганти здатні витримати наслідки цієї “FOMO-fueled frenzy” (ажіотажу, підживленого страхом пропустити) — їхні міцні фінансові показники дозволяють фінансувати будівництво дата-центрів, і навіть якщо більшість офісних працівників вважає, що “поточна версія ChatGPT достатня для щорічної самооцінки”, ці компанії залишаються стабільними. Але інші ризикують більше. Oracle — традиційно консервативний постачальник баз даних, який рідко бере участь у гонці AI — залучає $38 млрд боргу для будівництва дата-центрів у Техасі та Вісконсині.

Інші так звані “нові хмарні провайдери” (CoreWeave і Fluidstack, обидві молоді компанії) також будують спеціалізовані дата-центри для AI, майнінгу Bitcoin тощо — і теж накопичують борги. На цьому етапі “сукупний вплив” бульбашки AI стає дедалі серйознішим. Гіл Лурія, керуючий директор D.A. Davidson & Co., повторює застереження Роджера Бабсона столітньої давності: “Коли інституції позичають кошти для будівництва багатомільярдних дата-центрів без реальних клієнтів, це викликає занепокоєння. Кредитування спекулятивних інвестицій ніколи не було мудрим рішенням.”

Карлота Перес, британсько-венесуельська дослідниця, яка десятиліттями вивчає економічні підйоми та спади, також занепокоєна. Вона попереджає: у “економіці, схожій на казино, з надмірним кредитуванням і крихкістю, де бульбашки лопаються при перших сумнівах”, технологічні інновації перетворюються на високоризикову спекуляцію. В електронному листі вона написала: “Якщо AI та крипторинок обваляться, це може спричинити глобальну кризу небачених масштабів. Історично лише тоді, коли фінансовий сектор сам платить за свої помилки — і його не рятують постійно — а суспільство запроваджує розумне регулювання, настає справді продуктивна золота епоха.” До того часу, можливо, варто міцно тримати свою плюшеву Labubu.

Заява:

- Ця стаття повторно опублікована з [Foresight News]. Авторське право належить оригінальному автору [Brad Stone, Bloomberg]. Якщо у вас є питання щодо цієї публікації, звертайтеся до команди Gate Learn, і ми швидко розглянемо ваш запит згідно з нашими процедурами.

- Відмова від відповідальності: Думки та погляди, висловлені в цій статті, є виключно авторськими і не є інвестиційною порадою.

- Інші мовні версії цієї статті перекладені командою Gate Learn. Без посилання на Gate копіювання, поширення або плагіат перекладеної статті заборонені.

Пов’язані статті

Що таке Coti? Все, що вам потрібно знати про COTI

Все, що вам потрібно знати про Blockchain

Що таке Стейблкойн?

Що таке Gate Pay?

Що таке BNB?