Gate Research: обновление Prop AMM для ликвидности Solana

Резюме

- Prop AMM формируют от 20 до 40% недельного объёма торгов Solana, из которых свыше 80% приходится на пары SOL-стейблкоин.

- Модель собственного фонда Prop AMM устраняет непостоянные потери (IL), переводя их в контролируемый риск управления активами.

- Прибыльность не зависит от токеновых стимулов: Prop AMM зарабатывают на спреде. Прибыль = совокупный спред от маркет-мейкинга – изменение рыночной стоимости активов – операционные издержки.

- По мере перехода Solana к модели on-chain CEX Prop AMM становятся базовыми маркет-мейкерами рынка.

I. Три поколения AMM

Ключевая инновация DeFi — автоматизированный маркет-мейкер (AMM), который заменяет классическую книгу ордеров математическими моделями. Развитие AMM проходило поэтапно: три основных поколения последовательно решали проблемы капитальной эффективности предыдущих.

1.1 Первое поколение: стандартный CPMM (Constant Product Market Maker)

Первое поколение AMM положило начало эре DeFi благодаря своей простоте, но конструктивные издержки ограничили их профессиональный уровень. Классические примеры — Uniswap V2 и Raydium (Legacy). В основе — формула постоянного произведения x \ y = k: произведение объёмов двух активов x и y в пуле всегда равно k*.

Главная черта такого AMM — пассивный маркет-мейкинг. Ликвидность распределяется по всему диапазону цен от 0 до ∞, что гарантирует её наличие при любой цене. Однако из-за этого глубина ликвидности очень низкая, а капитальная эффективность крайне мала: большая часть средств привязана к ценовым уровням, далеким от текущей цены, и практически не используется.

Например, в пуле SOL/USDC при текущей цене SOL в 150 USDC значительная часть средств будет закреплена по уровням 1 USDC или 1 000 USDC за SOL, где сделки маловероятны. Это как магазин с напитками по ценам от 1 до 1 000 юаней, где клиенты покупают только несколько позиций — остальные товары никогда не продаются.

Поставщики ликвидности (LP) несут существенный риск непостоянных потерь (IL). Торговые комиссии часто не покрывают IL, поэтому LP в основном рассчитывают на токен-вознаграждения для компенсации убытков от волатильности активов.

1.2 Второе поколение: концентрированная ликвидность (CLMM)

Для повышения эффективности капитала во втором поколении AMM появилась концепция концентрированной ликвидности, ярким примером которой стал Uniswap V3. LP могут предоставлять ликвидность только в выбранных ценовых диапазонах (например, при цене ETH от 2 900 до 3 000 USDC), что обеспечивает существенно большую глубину ликвидности в нужных диапазонах по сравнению с CPMM. Это стало прорывом: запуск Uniswap V3 называют iPhone-моментом в DeFi, и эта модель стала новым стандартом управления ликвидностью.

Однако CLMM полностью перекладывает ответственность и сложность управления на LP. LP должны действовать как профессиональные маркет-мейкеры: прогнозировать движение цен и вручную корректировать диапазоны. Если цена выходит за пределы установленного диапазона, позиция LP превращается в один актив, и маркет-мейкинг прекращается до возврата цены или ручного обновления диапазона.

В итоге пользовательский опыт становится фрагментированным: высокую доходность получают только профессионалы, а розничные LP вынуждены либо постоянно управлять позициями, либо мириться с низкой доходностью и повышенными рисками из-за неудачных диапазонов. CLMM увеличивает эффективность капитала, но усиливает разрыв между профи и новичками.

1.3 Третье поколение: активное управление и дискретная ликвидность (на примере Solana)

В первых двух поколениях инновации AMM развивались на Ethereum и Uniswap. В третьем поколении лидером выступает Solana: высокая TPS, минимальные комиссии и активность on-chain делают её оптимальной платформой. Здесь управление ликвидностью доведено до предела — реализованы высокочастотные ценовые корректировки с миллисекундной скоростью, сравнимые с CEX.

Уникальные свойства Solana — высокая TPS, низкие комиссии и большой объём торгов — определили две ветви развития AMM:

(1) Ветка A: публичные активные AMM (Public DLMM), пример — Meteora Liquidity. Ликвидность разбивается на ценовые «корзины». Решение прозрачно, не требует разрешений и открыто для розничных участников, которые могут использовать встроенные алгоритмы. DLMM — элегантное инженерное развитие идеи CLMM, оптимизированное для быстрых блокчейнов.

(2) Ветка B: институциональные Prop AMM (темные пулы), пример — Humidifi и Tessera V. LP здесь — профессиональные маркет-мейкеры с крупным капиталом. Такие протоколы полностью непрозрачны, ценообразование строится на внешних оракулах и внутренних алгоритмах, а инфраструктура CEX переносится на блокчейн ради максимального качества исполнения.

В целом эволюция AMM — от «тонкой» ликвидности везде к «глубокой» ликвидности именно там, где она критична. Prop AMM — новая веха: профессиональное ончейн-маркет-мейкинг на институциональном капитале.

II. Определение и механизм Prop AMM (темные пулы)

Появление Prop AMM стало переломным моментом для ончейн-маркет-мейкинга: переход от формульных моделей к профессиональной торговой логике. Фактически, Prop AMM переносят торговые столы профессиональных ММ на блокчейн, а низкая задержка Solana позволяет реализовать высокочастотную торговлю с минимальным проскальзыванием.

2.1 Определение и границы

Prop AMM — это ончейн-площадки, где ликвидностью полностью распоряжаются профессиональные маркет-мейкеры, алгоритмы ценообразования не раскрываются (или частично рассчитываются вне сети), а пользовательский интерфейс чаще всего отсутствует. Из-за закрытости их также называют темные AMM или частные маркет-мейкеры. Крупнейшие Prop AMM Solana — HumidiFi, Tessera V, GoonFi, ZeroFi и SolFi.

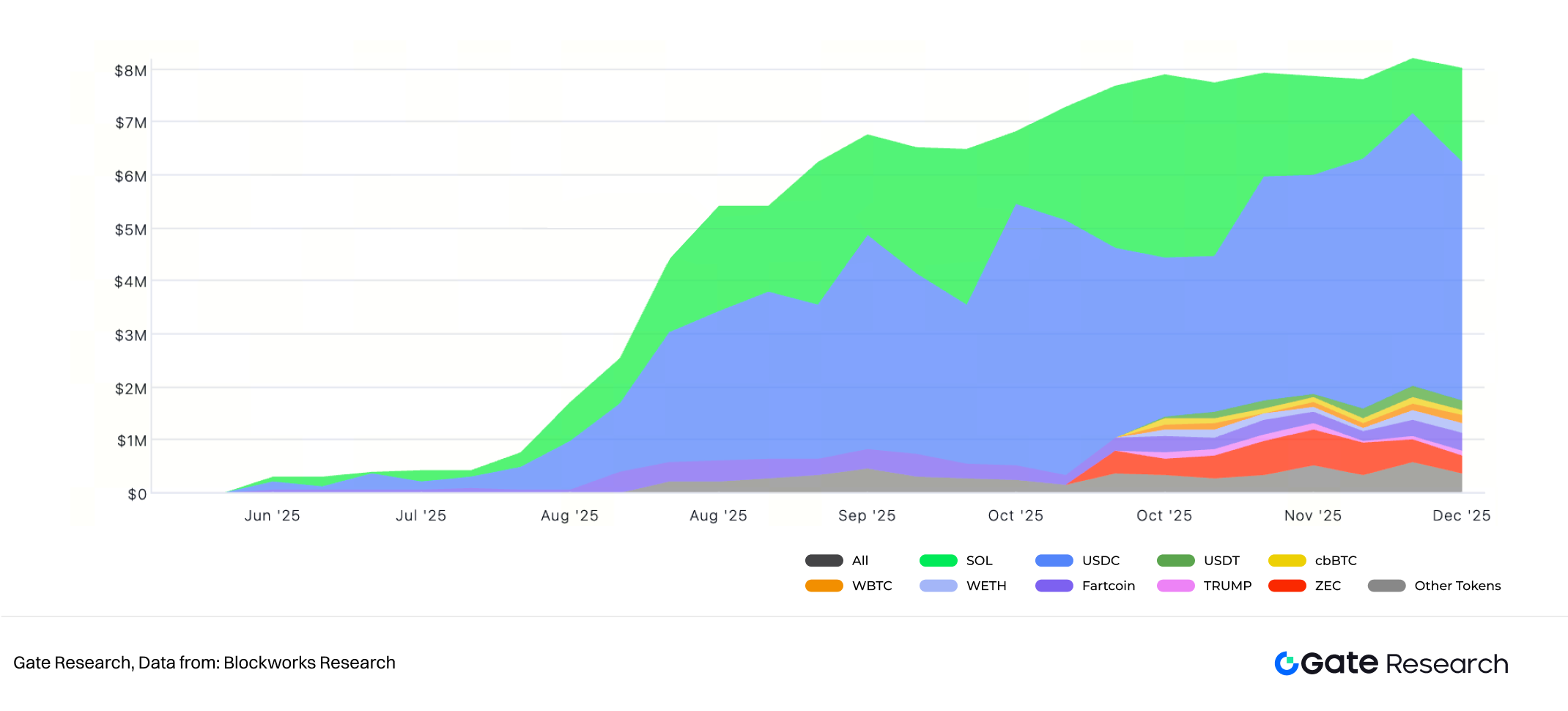

I. Объём Prop AMM Solana

2.2 Почему это называется «Prop» (Proprietary)?

«Proprietary» — ключевое слово для понимания механики Prop AMM:

(1) Собственные средства: ликвидность в таких AMM обеспечивается только командой проекта или профессиональными маркет-мейкерами (иногда команда — это и есть ММ). Публичные депозиты не принимаются, что радикально меняет традиционную модель DeFi с розничными LP.

(2) Собственные стратегии: торговые методы — как выставлять цены, когда снимать заявки, как хеджировать — являются коммерческой тайной. Они не зашиты в смарт-контракты, а рассчитываются вне сети, на блокчейн отправляются только финальные инструкции, как на собственных столах в традиционных финансах.

2.3 Технологии и операционный механизм

Prop AMM обеспечивают производительность на уровне CEX за счёт технологического стека с интеграцией вычислений вне сети и приоритетного исполнения on-chain.

2.3.1 Гибридная модель ценообразования «Оракул + Решатель»: вычисления вне сети, исполнение в сети

Prop AMM не опираются на on-chain-распределение активов в пуле при ценообразовании. Вместо этого используется гибридная модель с разделением расчёта цены и исполнения сделки:

(1) Вычисления вне сети — Решатель как чёрный ящик

При запросе котировки через агрегатор Jupiter решатель маркет-мейкера за миллисекунды проводит вычисления вне сети: сначала получает эталонную цену от оракулов (например, Pyth), агрегируя рыночные данные от бирж и ММ; используя эту цену, решатель применяет собственную алгоритмическую модель, учитывая риск по активам, волатильность, рыночные настроения, вероятность токсичности потока ордеров и операционные издержки; на выходе — детерминированная котировка с ценой, объёмом токенов и сроком действия. Всё вычисляется на закрытых серверах, параметры и стратегия защищены.

(2) On-chain-исполнение — атомарная и защищённая сделка

Далее решатель отправляет котировку в сеть Solana подписанной транзакцией, вызывая смарт-контракт Prop AMM для обновления актуальной котировки; для приоритета протокол может платить повышенные комиссии валидаторам Jito, чтобы обеспечить включение сделки в верхнюю часть блока и защиту от арбитража; после сравнения котировок по сети агрегаторы направляют сделку пользователя в контракт Prop AMM, если его цена лучшая; далее атомарно проверяются: рыночная цена (через оракул) и объём сделки; если условия выполнены, происходит обмен активами, ММ получает спред, пользователь — актив, и всё проходит в рамках одной транзакции и блока либо полностью откатывается.

2.3.2 Входящий трафик: через агрегаторы (Jupiter)

Prop AMM работают «без головы»: их единственная точка доступа для пользователей — агрегаторы вроде Jupiter. Это создаёт симбиотическую связь: Jupiter ищет лучшие цены по всем источникам ликвидности, включая Raydium, Orca, Meteora и Prop AMM.

Вся конкуренция происходит в маршрутизаторе Jupiter — ценовая война на миллисекундном уровне. Для каждого запроса «мозг» Prop AMM реагирует за миллисекунды. Только если их котировка не хуже или стабильно лучше публичных пулов, сделка направляется к ним. Любая стратегическая или техническая задержка — риск упущенного трафика.

В итоге Prop AMM и агрегаторы тесно взаимосвязаны: первые получают пользователей, вторые — лучшие цены для конкуренции.

2.3.3 Защита от MEV и устранение IL

Управление рисками в Prop AMM строится в двух направлениях: внешняя защита от вредоносных ордеров и MEV, и внутреннее преобразование IL в управляемый риск активов благодаря собственной модели капитала.

В публичных AMM ликвидность — пассивная инфраструктура, уязвимая для MEV-ботов. В Prop AMM ликвидность становится активным инструментом: повышенные комиссии обеспечивают приоритетное включение транзакций, front-running становится невозможным. Решатель вне сети анализирует сделки в реальном времени: для арбитражных адресов или подозрительных паттернов может не отвечать или выдавать невыгодную котировку, по сути — отказывать в исполнении.

Как правило, Prop AMM применяют стратегию JIT (Just-In-Time) ликвидности: после победы через агрегатор они мгновенно выделяют актив из своего хранилища и тут же выводят обратно, минимизируя время экспозиции капитала и окно атаки для MEV-ботов.

II. Структура активов HumidiFi

Кроме того, Prop AMM кардинально меняют отношение к риску IL. Протокол использует собственный капитал, его цель — не поддерживать постоянное соотношение активов, а стабильно зарабатывать спред. Изменения структуры активов (например, больше USDC и меньше SOL в бычьем рынке) — естественный результат маркет-мейкинга, а не убыток. Поэтому классический IL становится неактуален, а основной риск — риск управления активами.

Протокол управляет активами динамично через решатель, поддерживая целевой диапазон. Может применяться хеджирование или внешнее ребалансирование: при сильном перекосе команда может захеджировать позицию на CEX для быстрого выравнивания общего риска.

Финальная формула прибыли: совокупный спред от маркет-мейкинга – изменение рыночной стоимости активов – операционные издержки.

Это активная профессиональная модель прибыли и убытков, а не пассивная, как у LP в классических пулах.

III. Рыночный ландшафт и лидеры

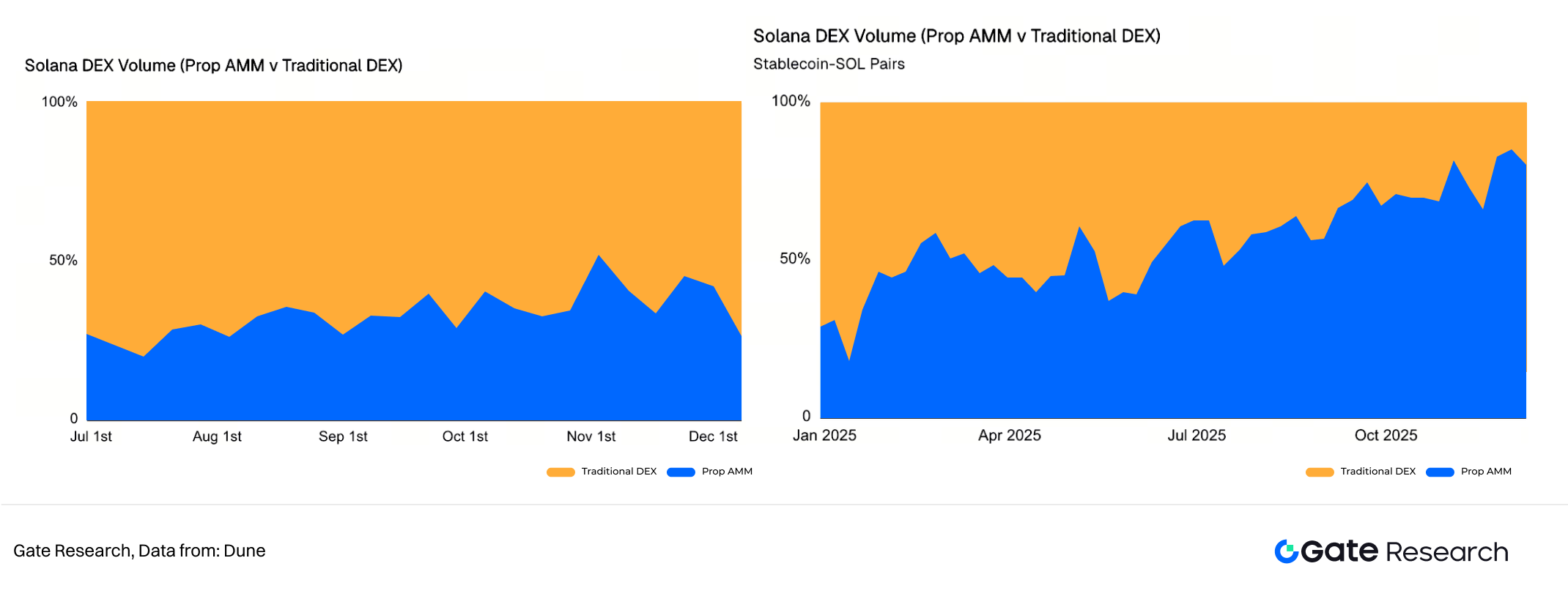

Взлёт Prop AMM отражает глубокие структурные перемены на рынке DEX Solana. С начала года драйвером DEX Solana стали пары SOL-стейблкоин, обеспечивающие 60–70% объёма торгов. Это открывает большие возможности для активных стратегий маркет-мейкинга.

III. Объём DEX Solana

3.1 Экологическая роль Prop AMM в Solana

В этом году Prop AMM росли рекордными темпами: ведущие протоколы достигли совокупного объёма более $270 млрд. Сейчас Prop AMM обеспечивают 20–40% недельного объёма DEX Solana.

IV. DEX Solana: Prop AMM против традиционных DEX (пары SOL-стейблкоин, справа)

В сегменте SOL-стейблкоин Prop AMM занимают топовую позицию: их доля рынка превышает 80%. В крупных сделках (от $100 000) Prop AMM значительно превосходят традиционные AMM по проскальзыванию благодаря глубине ликвидности, смоделированной по CEX, а не по on-chain TVL.

3.2 Ключевые игроки и конкуренция среди Prop AMM

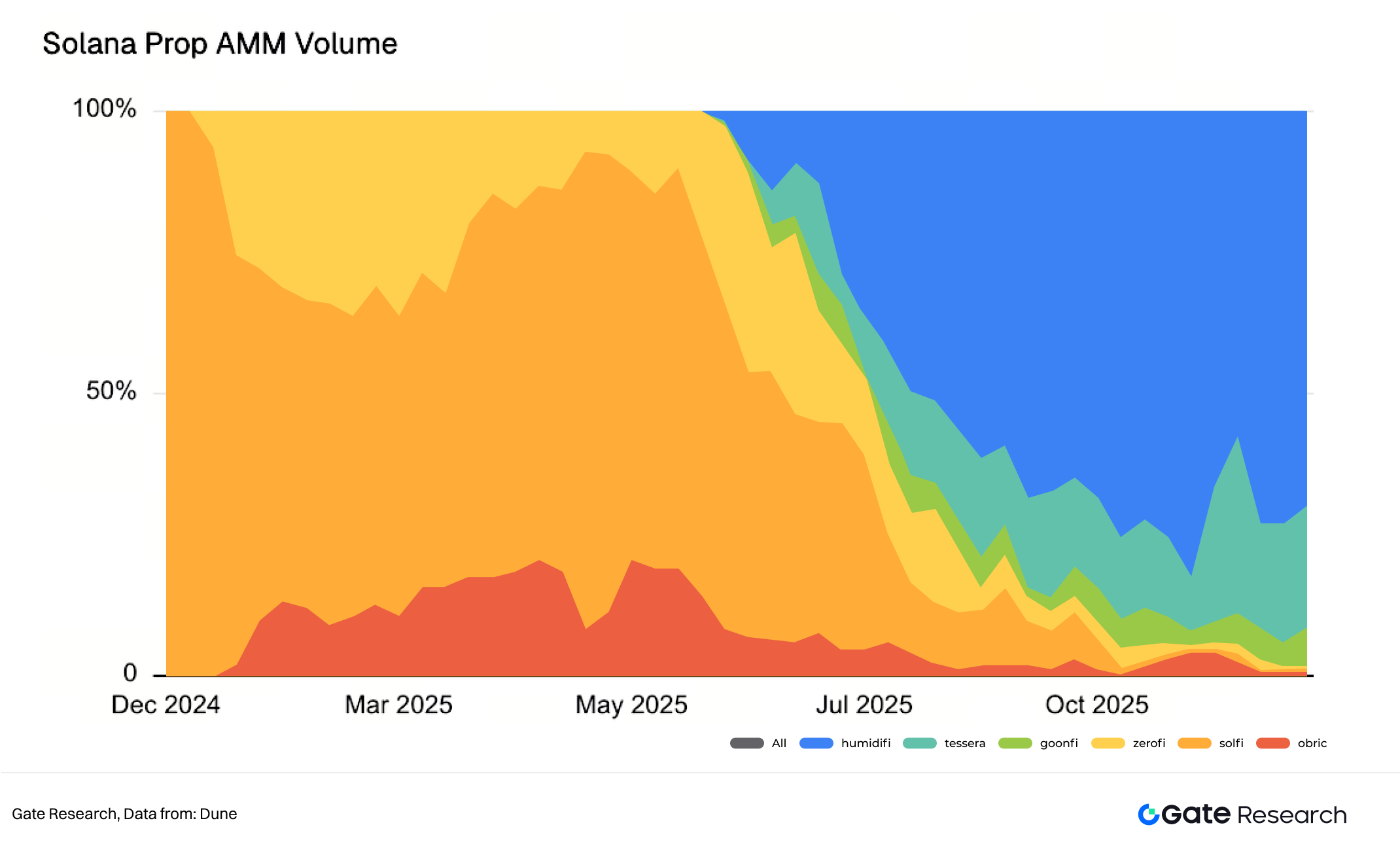

Внутри Prop AMM наблюдается значительный разрыв в результатах из-за различий в стратегиях и управлении рисками.

V. Доли Prop AMM Solana по объёму

HumidiFi, запущенный в конце июня, быстро стал крупнейшим Prop AMM — и крупнейшим DEX на Solana, первым преодолев рубеж $100 млрд совокупного объёма. Сейчас HumidiFi держит ежедневный объём свыше $1 млрд и занимает более 60% рынка Prop AMM.

Ключевой фактор — конкурентоспособность Prop AMM: число торговых пар, собственные стратегии команды и эффективность закрытых кривых ценообразования. Минимальный спред — главное преимущество.

VI. Активные пары токенов среди Prop AMM

Хотя основной объём Prop AMM сосредоточен на парах SOL-стейблкоин, новые протоколы расширяют котировку на менее популярные активы, чтобы получить приоритет в агрегаторах и привлечь больший поток ордеров. Например, Aquifer, стартовавший в сентябре, котирует 190 торговых пар — больше всех конкурентов вместе. ZeroFi, HumidiFi и AlphaQ также расширяют сервис на топовые мемкоины (например, Fartcoin и USELESS) и кроссчейн-активы (MON и ZEC).

Тем не менее, основная ценность Prop AMM — минимальный и устойчивый спред.

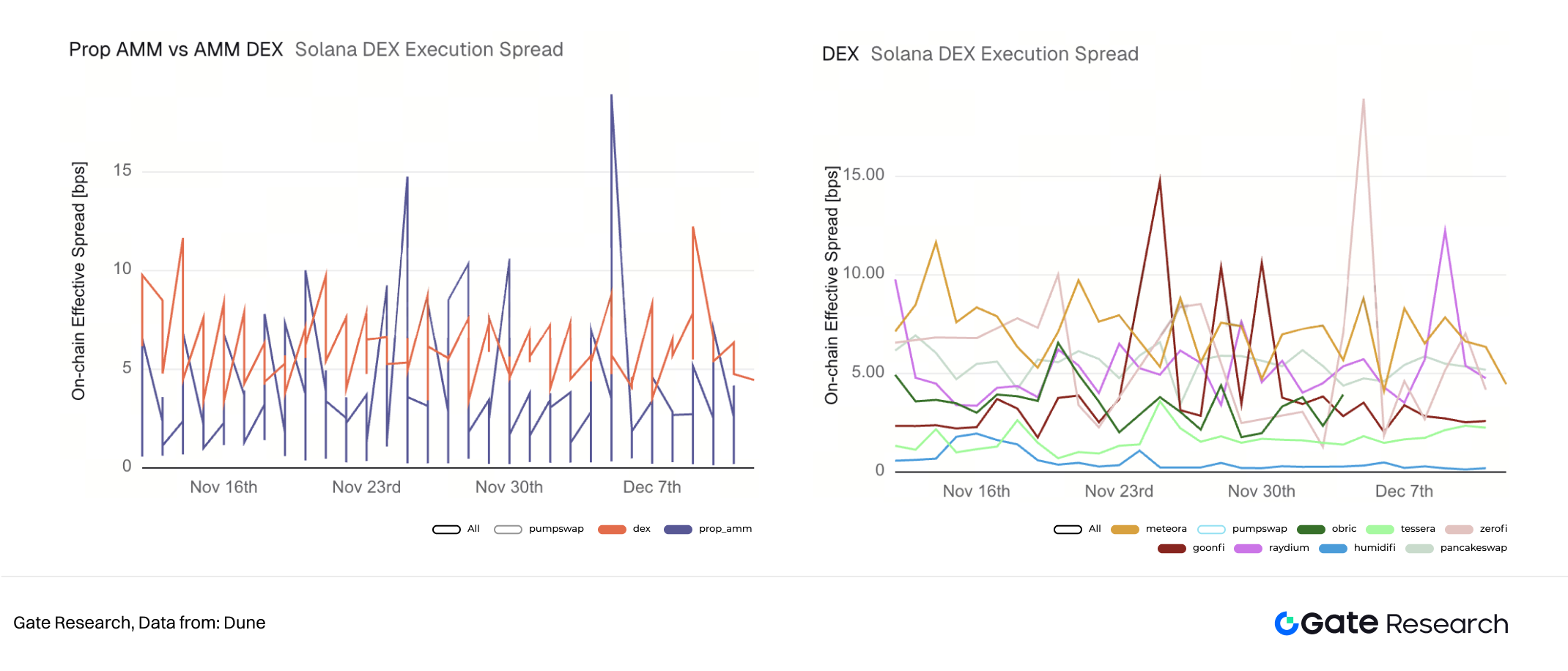

VII. Спред исполнения на DEX Solana (USDC-WSOL)

Анализ торговых данных SOL/USDC за месяц показывает: Prop AMM обеспечивают меньшие средние спреды, но обладают более высоким хвостовым риском из-за разноуровневых показателей среди протоколов. Для сравнения: крупные DEX, такие как Meteora и PancakeSwap, имеют более высокие спреды, но большую стабильность благодаря сильной технической базе.

Внутри Prop AMM Tessera V и HumidiFi выделяются стабильностью: Tessera V держит спред около 2 bps, HumidiFi снижает его до менее 1 bps — это и даёт лидерство. У GoonFi и ZeroFi спреды скачкообразно превышают 15 bps.

Также важно: конкуренция в Prop AMM растёт. Сейчас в стиле темных пулов работают не менее восьми протоколов против двух в начале года. Стратегия выпуска токена Prop AMM стала ключевой в оценке: HumidiFi первым среди крупных темных пулов выпустил токен, что позволяет закрепить высокую оценку и премию. Если новые игроки выпустят токен раньше, это негативно скажется на восприятии стоимости HumidiFi, поэтому лидерство — упреждающий шаг в условиях конкуренции.

Однако параметры токеномики HumidiFi (утилита, механизмы ценности, роль в экосистеме) остаются нераскрытыми. Это — центр обсуждений среди сообщества и инвесторов.

IV. Экономическая модель и влияние на экосистему

Prop AMM полностью отказались от ранней DeFi-модели токеновых стимулов и майнинга ликвидности, перешли к классической логике HFT и профессионального маркет-мейкинга. Их влияние на экосистему Solana — явный компромисс.

4.1 Модель дохода

Устойчивость Prop AMM строится не на внешних стимулах, а на высокой эффективности исполнения и управлении рисками.

Основной доход Prop AMM — спред (разница между ценой покупки и продажи), как у маркет-мейкеров на CEX. При высокой скорости исполнения и активном хеджировании даже минимальные спреды могут быть прибыльными при высоком дневном обороте и низких издержках. Однако из-за закрытости Prop AMM и нехватки публичных данных часть сообщества сомневается, может ли HumidiFi со спредом менее 1 bps реально приносить прибыль.

Для удержания топовых позиций в агрегаторах протоколы могут предлагать вознаграждения (токены или долю комиссии) агрегаторам или отдельным провайдерам ордеров. Это может стать одной из причин выпуска токенов Prop AMM.

В основе расчёта прибыли: совокупный доход от маркет-мейкинга – изменение рыночной стоимости активов – операционные издержки, что формирует активную профессиональную модель управления прибылью и убытками.

4.2 Двойственный эффект для экосистемы Solana

Влияние Prop AMM — классический компромисс DeFi между эффективностью и справедливостью, открытостью и закрытостью.

Для пользователей Prop AMM обеспечивают опыт, близкий к CEX: практически отсутствие проскальзывания и глубокая ликвидность, что особенно выгодно для крупных трейдеров. Перемещение маркет-мейкинга от розничных LP к профессионалам повышает капитальную эффективность и точность ценообразования.

Однако за ростом эффективности и пользовательского опыта скрывается системный вызов: Prop AMM забирают максимальные объёмы и спреды в основных парах. По мере расширения их покрытия снижается прибыльность LP в публичных пулах Raydium и Orca. Если отток трафика продолжится, публичные пулы сузятся до обслуживания менее популярных активов или экстремальных ситуаций, что подрывает фундаментальные принципы DeFi: открытость и отсутствие разрешений.

Закрытость Prop AMM проявляется не только в отсутствии интерфейса, но и в анонимности команд. Если ликвидность и контроль ценообразования концентрируются у анонимных или институциональных игроков, возникают новые центры влияния. Ошибки в стратегии, баги или злонамеренные действия могут вызвать серьёзные сбои на рынке. Кроме того, DeFi держится на возможности интеграции: закрытые интерфейсы и динамическая логика Prop AMM затрудняют безопасную интеграцию с другими протоколами — лендингом, деривативами, автоматическими стратегиями.

V. Выводы и перспективы

Восхождение Prop AMM — не просто техническое совершенствование, а институционализация и профессионализация ончейн-трейдинга на Solana, отражение стремления LP к максимальной эффективности капитала.

В перспективе Prop AMM, вероятно, станут профессиональными маркет-мейкерами Solana в структуре «on-chain CEX». Их появление ведёт рынок DEX Solana к классической биржевой модели, где поток ордеров сосредоточен у специализированных ММ. Solana всё больше становится прозрачным расчётным слоем CEX, а Prop AMM функционируют как торговые столы с минимальной задержкой и лучшим качеством исполнения.

Для пользователей это означает рост эффективности, а для публичных AMM — стимул к инновациям, чтобы LP получили доступ к более профессиональным автоматическим стратегиям маркет-мейкинга. Это позволит сосуществовать публичной и институциональной ликвидности, а не полностью вытеснять LP. Для трейдеров это постепенный переход от взаимодействия с отдельными DEX к работе через агрегаторы ради минимального проскальзывания и оптимального исполнения, которые обеспечивают Prop AMM.

VI. Источники

- Dune, https://dune.com/the_defi_report/prop-amms

- Blockworks, https://blockworks.com/analytics/humidifi/humidifi-tvl

- Dune, https://dune.com/sliceanalytics/solana-dex-activity

- Dune, https://dune.com/queries/6266421/9988032

- The Block, https://www.youtube.com/watch?v=LPQGl6Ju16U

Gate Research — профессиональная аналитическая платформа по блокчейну и криптовалютам. Здесь вы найдёте технический анализ, актуальные обзоры, рыночные отчёты, исследование трендов и анализ макроэкономики.

Отказ от ответственности

Инвестирование в криптовалюты связано с высоким риском. Перед принятием инвестиционных решений рекомендуется проводить самостоятельный анализ и полностью понимать специфику выбранных активов и продуктов. Gate не несёт ответственности за убытки или ущерб, возникшие в результате таких решений.

Похожие статьи

Исследование Gate: Обзор рынка криптовалют на 2024 год и прогноз трендов на 2025 год

Стейкинг Solana упрощен: Полное руководство по стейкингу SOL

Введение в Raydium

Полное руководство по покупке мем-монет на блокчейне Solana

Исследование Gate: биткойн возвращается после преодоления отметки в $70 000, транзакции в блокчейне Solana опережают Ethereum